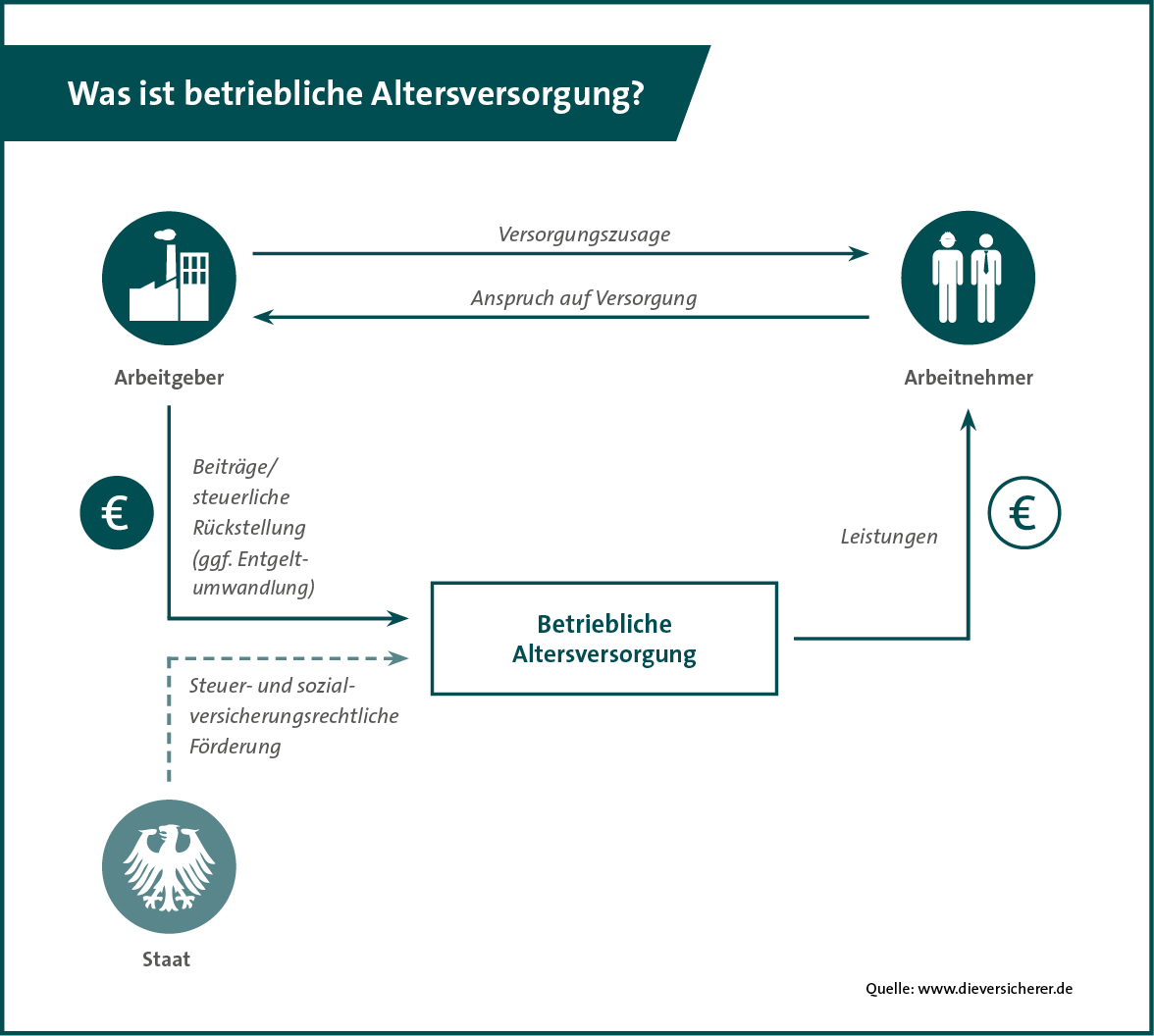

Was ist die betriebliche Altersversorgung?

Betriebliche Altersversorgung (bAV) ist der Sammelbegriff für alle finanziellen Leistungen, die ein Arbeitgeber seinem Arbeitnehmer zur Altersversorgung, Versorgung von Hinterbliebenen bei Tod oder zur Invaliditätsversorgung bei Erwerbs- oder Berufsunfähigkeit zusagt. Betriebsrenten sind für viele Arbeitnehmer eine sinnvolle Möglichkeit, Einbußen in der gesetzlichen Rentenversicherung zu kompensieren. Mit einer betrieblichen Altersversorgung können Arbeitnehmer effektiv fürs Alter vorsorgen.

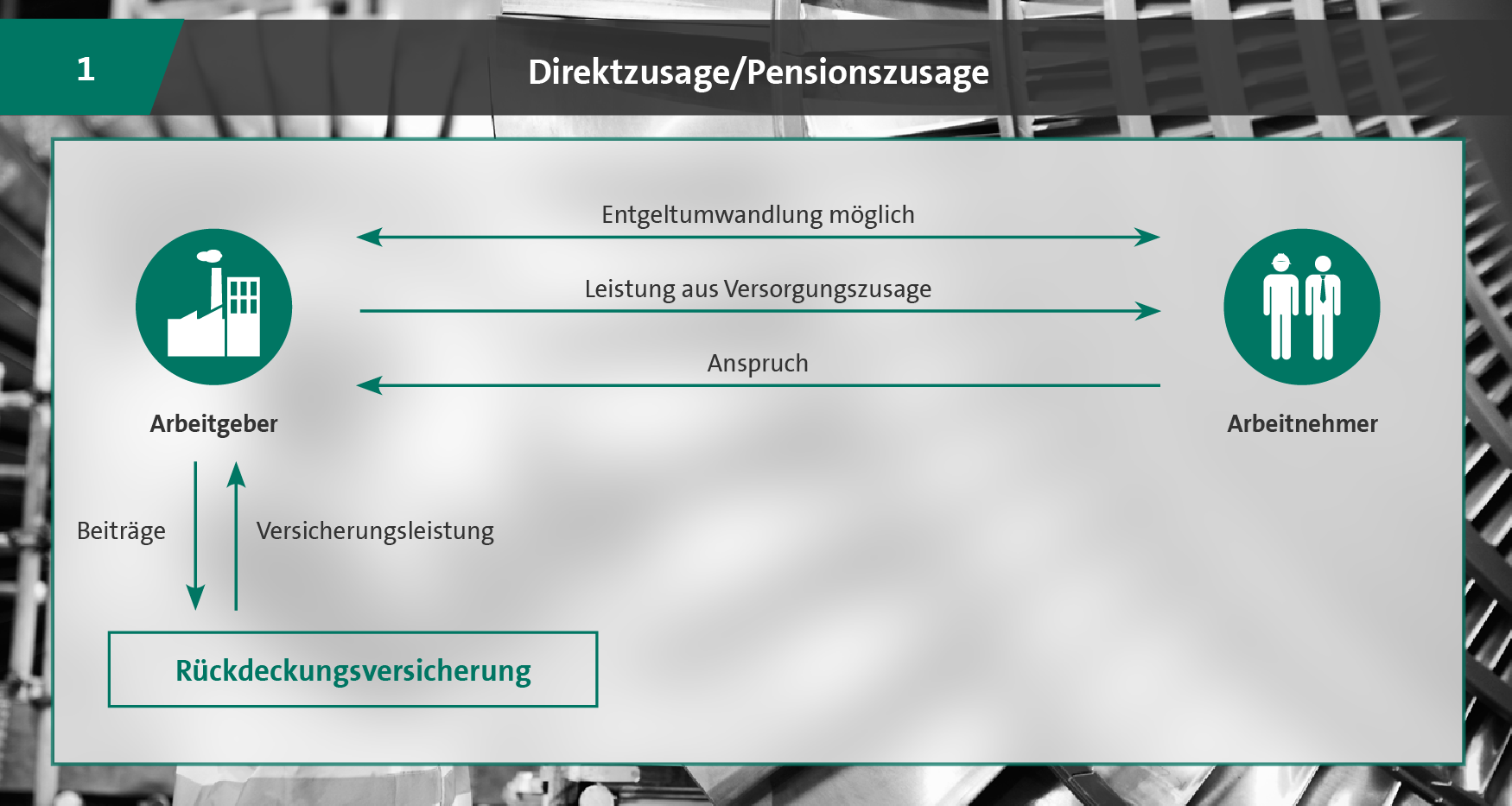

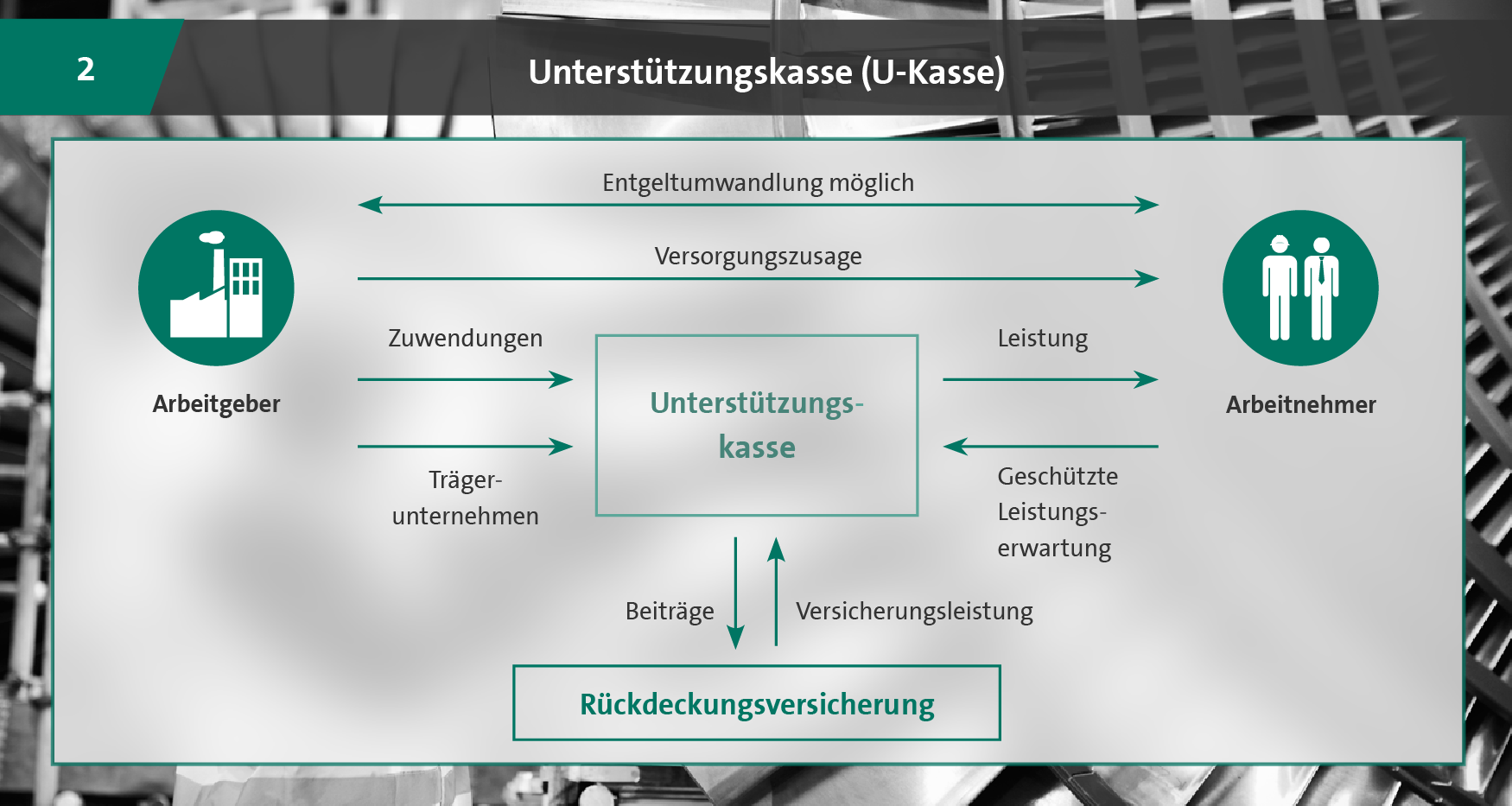

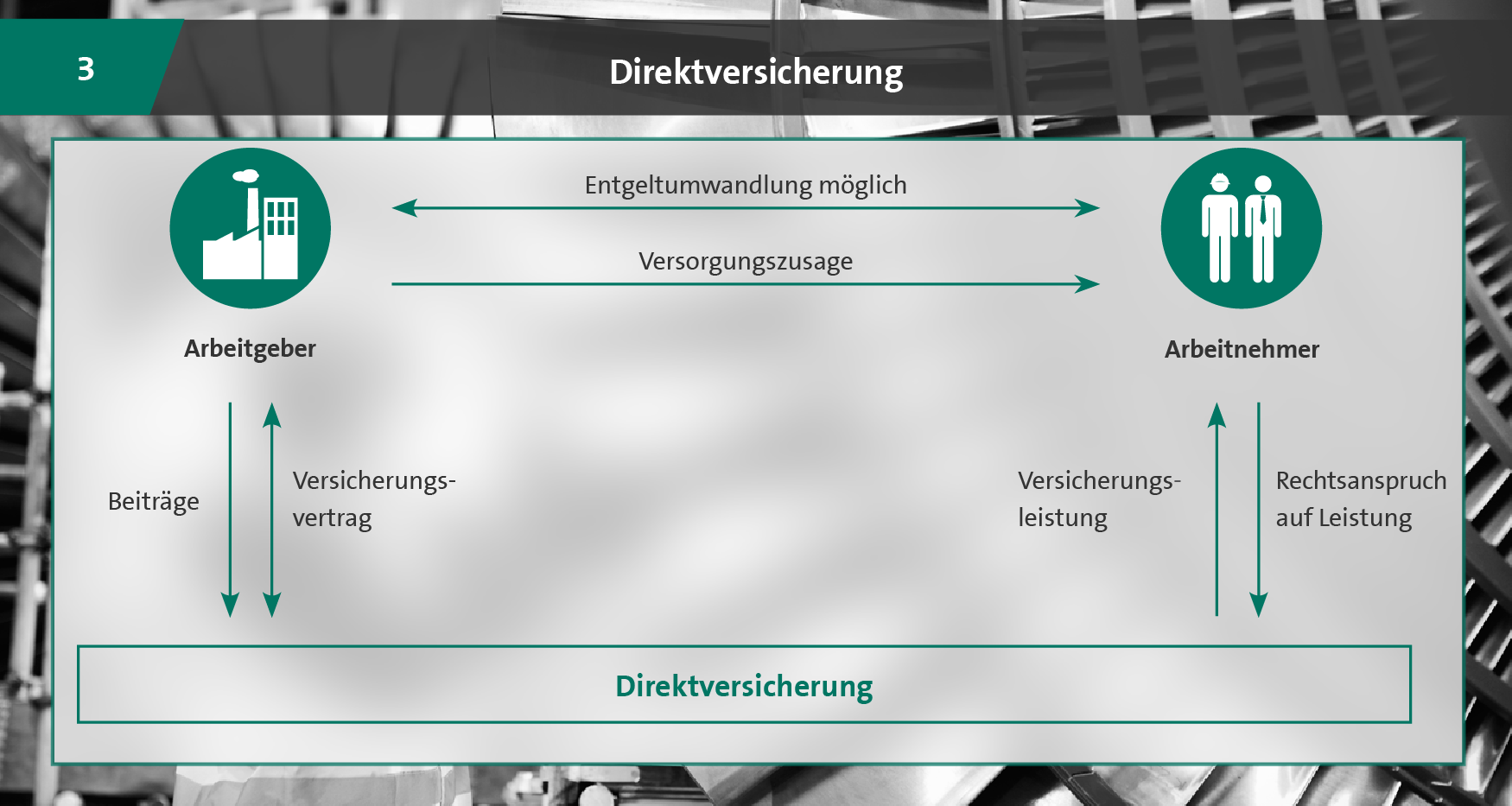

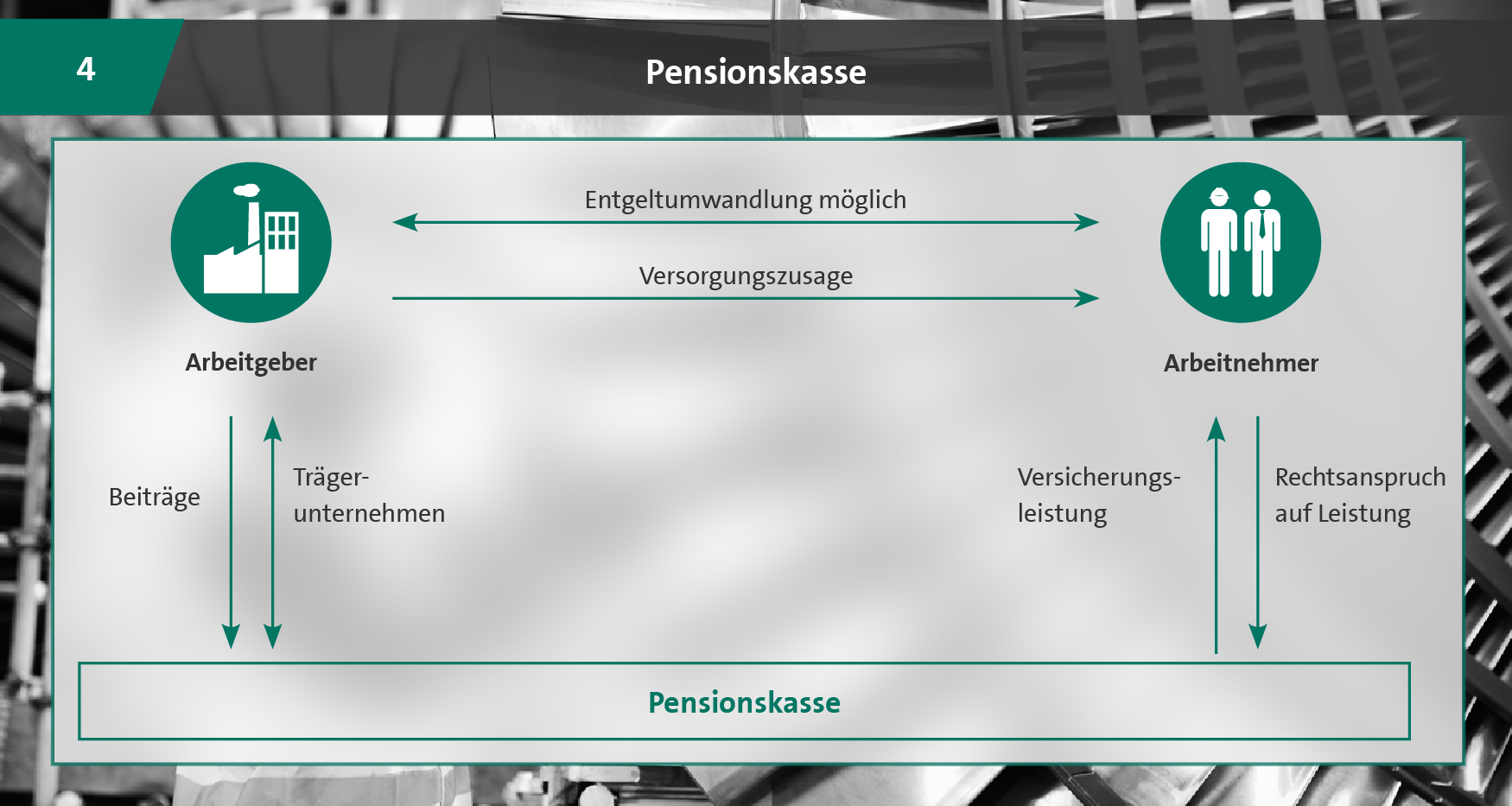

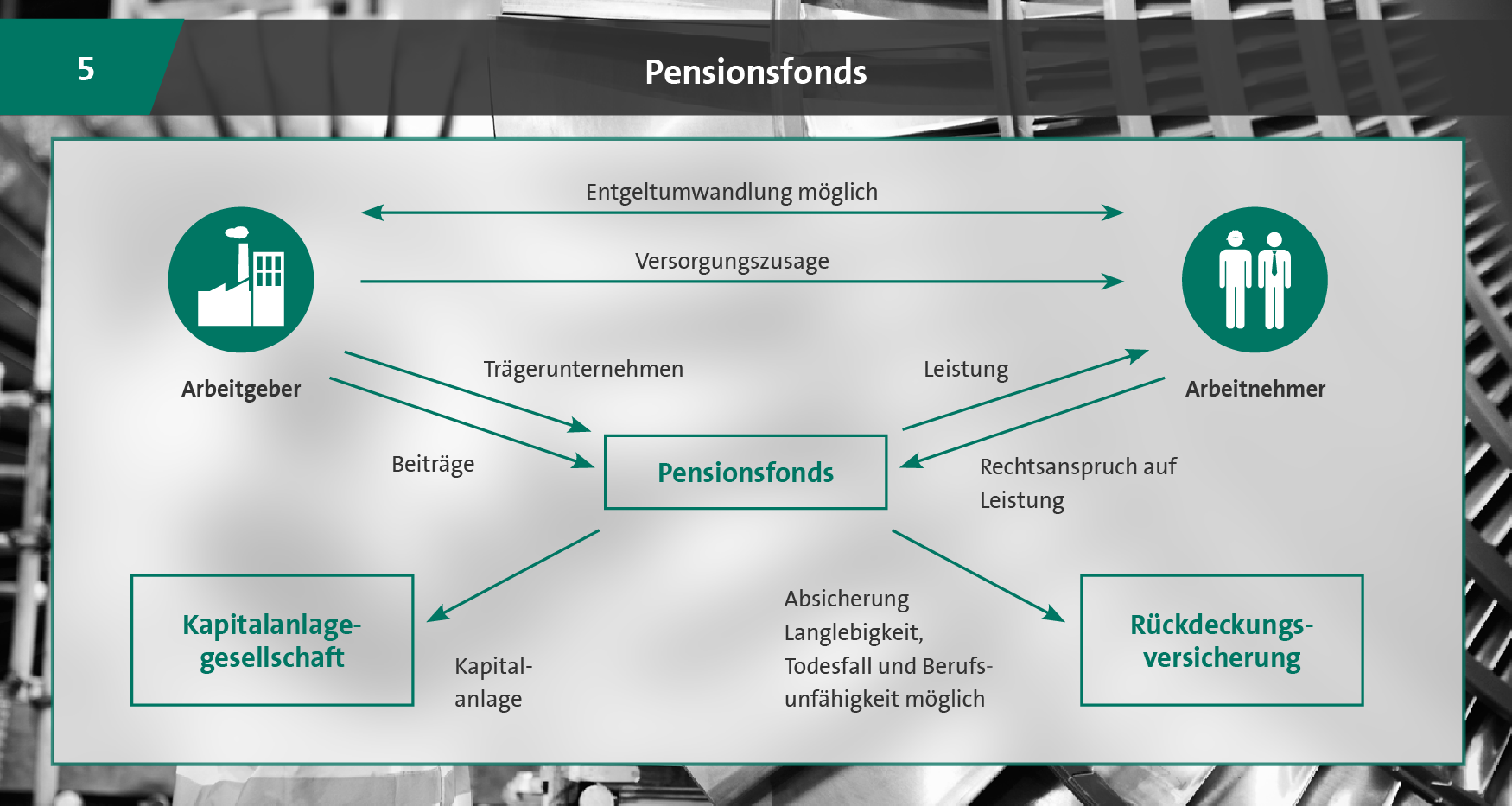

Rechtsanspruch: Arbeitnehmer können von ihrem Arbeitgeber verlangen, dass dieser Teile ihres Lohnes oder Gehalts in einen Anspruch auf betriebliche Altersversorgung umwandelt, die sogenannte Entgeltumwandlung.

Steuervorteile: Die betriebliche Altersversorgung bietet aber nicht nur eine zusätzliche Rente und/oder einen umfassenden Risikoschutz. Arbeitnehmerinnen und Arbeitnehmer profitieren auch von beachtlichen Steuervorteilen.

Vorteile für den Arbeitgeber: Für den Arbeitgeber bietet sie eine Möglichkeit, Mitarbeiter zu binden. Zudem spart der Arbeitgeber bei der betrieblichen Altersversorgung oftmals Lohnnebenkosten.