Was ist eine private Berufsunfähigkeitsversicherung?

Wer aus gesundheitlichen Gründen seiner beruflichen Tätigkeit dauerhaft nicht mehr nachgehen kann, bekommt in der Regel keinen Lohn mehr. Meist kommen weitere finanzielle Belastungen hinzu, beispielsweise für medizinische Versorgung oder Betreuung. Besonders schwerwiegend ist das für junge Leute mit nur geringem Finanzpolster, für Familien mit einem Alleinverdiener oder für Singles.

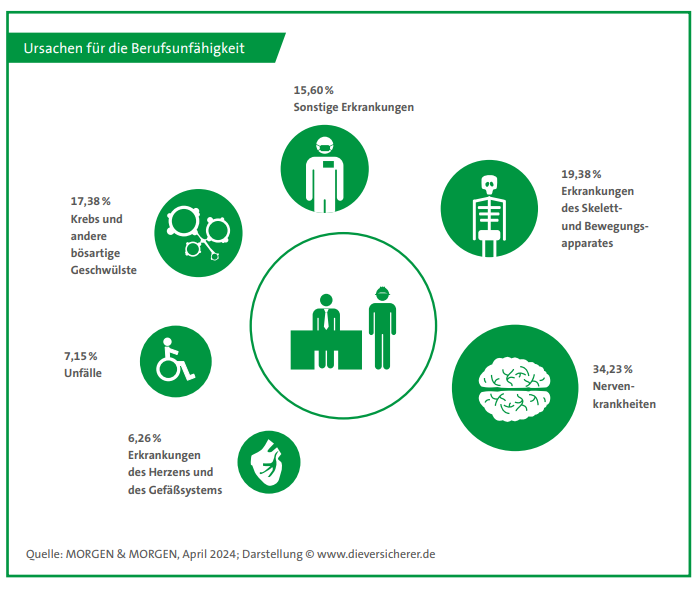

Bei vielen handwerklichen Berufen ist das Risiko, berufsunfähig zu werden, besonders hoch. Aber auch Menschen, die nicht körperlich arbeiten, laufen Gefahr, berufsunfähig zu werden, zum Beispiel durch psychische Erkrankungen (Burn-out, Depressionen, etc.) - mittlerweile die häufigste Ursache von Berufsunfähigkeit.

Eine Berufsunfähigkeitsversicherung (Kurzform: BU-Versicherung) kann die finanzielle Lücke schließen, wenn das Einkommen wegfällt. Das ist umso wichtiger, da die gesetzliche Berufsunfähigkeitsversicherung de facto abgeschafft und durch eine Erwerbsminderungsversicherung ersetzt wurde. Das staatliche Sicherungsniveau ist dadurch geringer geworden.

Das bedeutet: Praktisch jeder, der von seinem Einkommen abhängig ist, kommt um eine private BU-Absicherung nicht herum, um im Fall einer Berufsunfähigkeit seinen gewohnten Lebensstandard halten zu können. Die Berufsunfähigkeitsversicherung gilt als eine der wichtigsten Versicherungen überhaupt.